您现在的位置是: 首页 > 汽车测评 汽车测评

新能源汽车行业分析报告_2023新能源汽车行业分析报告

佚名 2024-05-23 人已围观

简介新能源汽车行业分析报告_2023新能源汽车行业分析报告在这个数字化的时代,新能源汽车行业分析报告的更新速度越来越快。今天,我将和大家分享关于新能源汽车行业分析报告的今日更新,让我们一起跟上时代的步伐。1.新能源汽车产业未来的发展趋势是什么?2.新能源(车)产业链分析3.新能源汽车产业现状及其

在这个数字化的时代,新能源汽车行业分析报告的更新速度越来越快。今天,我将和大家分享关于新能源汽车行业分析报告的今日更新,让我们一起跟上时代的步伐。

1.新能源汽车产业未来的发展趋势是什么?

2.新能源(车)产业链分析

3.新能源汽车产业现状及其发展

4.凯联产业研究院2021年12月新能源汽车追踪分析月度报告

新能源汽车产业未来的发展趋势是什么?

儒余观点:

在全球能源危机和环境污染问题日益严峻的背景下,新能源汽车产业的发展不仅能够满足社会对于绿色环保出行的需求,也为国家经济增长提供了新的动力。新能源汽车产业作为国家发展的重点领域,近年来呈现出快速发展的趋势。

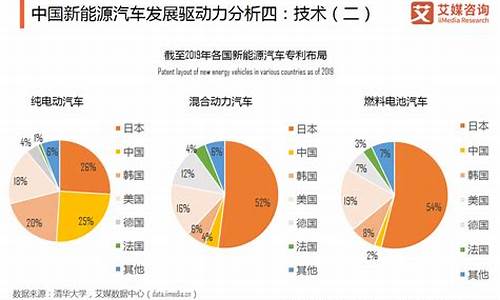

1、在碳达峰碳中和目标下,全球主要国家及地区纷纷提出了新能源汽车普及率目标,极大地推动了产业发展。经过十余年的努力,我国新能源汽车产业发展规模已处于全球领先地位,并且在动力电池、电机等领域培育出了多个龙头企业,但在电控系统领域仍然存在较大的技术瓶颈。结合近日我国在光刻机技术方面的重大突破,预计未来新能源汽车全产业链国产化将会成为行业的主流趋势。

2、新能源汽车产业的发展也离不开整车企业,行业的飞速发展给车企带来了广阔的空间,然而行业法规的不断完善也让车企面临着不小的挑战,以威马为代表的部分车企经营状况每况愈下。结合对市场主流车企的经营模式分析,我们发现在消费者愈趋理性的情况下,纯粹的组装厂模式在市场中已不具备竞争优势,新能源汽车需要在三电系统、自动驾驶等方面发力,逐步提升自研及生产能力,从而培育核心竞争力,提高产品附加值,谋求市场中的一席之地。

儒余股份在经济发展、区域策划、产业研究、城市更新、项目开发等方面有着多年经验。了解更多新能源汽车产业发展机会,欢迎联系儒余股份,进一步沟通探讨

新能源(车)产业链分析

新能源汽车是指采用非常规的车用燃料作为动力来源(或使用常规的车用燃料、采用新型车载动力装置),综合车辆的动力控制和驱动方面的先进技术,形成的技术原理先进、具有新技术、新结构的汽车。新能源汽车包括五大类型混合动力电动汽车(HEV)、纯电动汽车(BEV,包括太阳能汽车)、燃料电池电动汽车(FCEV)、其他新能源(如超级电容器、飞轮等高效储能器)汽车等。非常规的车用燃料指除汽油、柴油、天然气(NG)、液化石油气(LPG)、乙醇汽油(EG)、甲醇、二甲醚之外的燃料。本报告所指新能源车主要指混合动力电动汽车、纯电动汽车、燃料电池电动汽车。

我国新能源汽车发展始于上世纪九十年代,1999~2007年我国新能源产业处于探索阶段,重点是技术研发,取得了阶段性的研究成果,并提出鼓励燃料电池、混合动力和纯电动汽车等新能源汽车,2008年之后开始进入产业化准备阶段,政策密集出台,开始示范运行,并在政策方面开始制定产业标准,规范市场,为新能源产业化做准备。

中国新能源汽车相关总体规划

2001年新能源汽车被纳入国家“863”计划

《国务院关于加快培育和发展战略性新兴产业的决定》

新能源汽车为国民经济先导产业和支柱产业的战略性新兴七大产业之一

《节能与新能源汽车产业发展规划(2011年-2020年)》

最终实现插电式混合动力汽车及纯电动汽车的产业化;同时将加快研发燃料电池汽车技术。

即到2020年,新能源汽车产业化和市场规模达到全球第一,其中新能源汽车(插电式混合动力汽车、纯电动汽车、氢燃料电池汽车等)保有量达到500万辆;

以混合动力汽车为代表的节能汽车销量达到世界第一,年产销量达到1500万辆

《关于扩大公共服务领域节能与新能源汽车示范推广有关工作的通知》

进一步扩大公共服务领域节能与新能源汽车示范推广,将试点城市数量由13个增加至25个。

《关于开展私人购买新能源汽车补贴试点的通知》

确定在上海、长春、深圳、杭州、合肥等5个城市启动私人购买新能源汽车补贴试点工作。

《关于进一步做好节能与新能源汽车示范推广试点工作的通知》

明确各试点城市要积极研究针对新能源汽车落实免除车牌拍卖、摇号、限行等限制措施,并出台停车费、电价、道路通行费等扶持政策,此外还要制定充电基础设施建设规划等,国内自主品牌与外资品牌纷纷进入中国新能源领域进行布局

新能源汽车产业现状及其发展

新能源汽车产业链全景梳理:大型企业已实现后向一体化布局从产业链角度来看,新能源汽车产业链上游主要包括电池、电机、电控等核心原材料及零部件供应;中游是指新能源汽车整车制造,按照用途可划分为乘用车、商用车等;下游包括新能源汽车充电服务、新能源汽车后市场服务等应用领域。

从新能源汽车行业上下游产业链参与企业来看,上游企业包含赣锋锂业、华友钴业等原材料供应商以及宁德时代、大洋电机等核心零部件供应商;中游的新能源汽车制造商主要有比亚迪、上汽集团等国产企业以及特斯拉、宝马等外资厂商;而下游主要有国家电网、上汽通用等新能源汽车充电及后市场服务商。大型企业如比亚迪等,已经实现后向一体化布局。

新能源汽车产业链区域热力地图:广东优质企业集聚

根据企查猫查询数据显示,目前中国新能源汽车注册企业主要分布在广东省。其次为江苏、山东等沿海省市;浙江、安徽、河南、湖北的新能源汽车企业数量亦较多。

注:颜色越深代表企业数量越多;数据截至2022年9月14日。

从新能源汽车产业上市公司的地区分布来看,广东省新能源汽车产业的上市企业数量最多,其中不乏广汽集团(601238.SH)、比亚迪(002594.SZ)、小鹏汽车(09868.HK)等龙头企业。江苏省新能源汽车产业的上市企业数量亦较多,有亚星客车(600213.SH)等上市企业,安徽省有蔚来-SW(09866.HK)、江淮汽车(600418.SH)、安凯客车(000868.SZ)、汉马科技(600375.SH)等上市企业。

注:颜色越深代表企业数量越多。

新能源汽车代表性企业经营情况:上汽集团综合实力强劲

有关新能源汽车业务的业绩情况,上汽集团(600104.SH)的核心业务营收最高,超过400亿元;理想汽车(02015.HK)、蔚来-SW(09866.HK)等企业的毛利水平较高,超过60%;产销规模以上汽集团(600104.SH)、比亚迪(002594.SZ)、广汽集团(601238.SH)较高;研发投入强度北汽蓝谷(600733.SH)等企业较高。

新能源汽车代表性企业未来规划情况:核心技术增强,配套设施完善

近年来,我国陆续推出政策,鼓励新能源汽车的发展。但结合目前充电桩、整车成熟程度等方面因素,目前新能源汽车的渗透率有待提高。未来,相关企业将在核心技术增强、充电桩增设、车辆的高端化等方面进行积极布局。

更多本行业研究分析详见前瞻产业研究院《中国新能源汽车行业市场前瞻与投资战略规划分析报告》凯联产业研究院2021年12月新能源汽车追踪分析月度报告

随着社会经济的快速发展,我国城镇化率逐步提高,城市人口日渐增多,人们也更加注重生活的质量,对出行便利性的要求提高,且随着环保意识的增强,对绿色出行也有了新的要求,在此背景下新能源汽车应运而生。结合环保的需求,我国政府高度重视新能源汽车的发展,在我国“十四五”规划中明确提到聚焦新能源汽车等战略性新兴产业、在氢能等产业组织实施未来产业孵化与加速计划等。

在《新能源汽车产业发展规划(2021-2035年)》中明确了新能源汽车在2025和2035年的发展目标。在政策的推动下,我国本土汽车整车制造企业比亚迪、吉利、江淮等企业都开始了针对新能源汽车的研发和制造做出了部署。

新能源汽车产业产业链全景梳理:新能源汽车制造成为重要的一环

新能源汽车上游主要为原材料,包括电解液、正极材料、负极材料、隔膜等,这些材料经过加工制成新能源汽车所需的零部件,如:电池、电控、电机等。

对于新能源全车而言,电池、电控、电机等零部件相当于传统燃油汽车的发动机,对于新能源汽车犹如心脏般的存在,电池、电控和电机技术的发展关系到新能源汽车的续航历程,动力系统等关键指标。

新能源汽车行业产业链的下游主要为新能源汽车的整车制造,是新能源产业链中最重要的一环,目前在我国新能源汽车市场主要包括纯电动新能源汽车、插电式混合动力汽车和燃料电池汽车等。

目前,我国新能源汽车上游的电解液供应商包括天赐材料、多氟多、江苏国泰等;正极材料供应商包括当升集团、厦门钨业等;负极材料供应商包括璞泰来、天赐材料等;隔膜的主要供给企业包括沧州明珠恩捷股份等。

新能源汽车中游主要为零部件,包括电池、电控、电机、汽车电子等,其中汽车电池供应企业包括宁德时代、欣旺达等;电控主要供应企业为汇川技术、万向海潮、蓝海华腾等;电机主要供应企业为正海磁材、方正电机、大洋电机等;汽车电子供应企业主要为宏发股份、均胜电子等。

新能源汽车下游主要为整车制造,主要企业包括比亚迪、广汽集团、小鹏汽车、蔚来汽车等。其中,比亚迪和广汽集团为传统车企转型的新能源汽车制造商,而蔚来汽车和小鹏汽车则是由互联网公司转型到新能源汽车行业的新能源汽车制造商。

新能源汽车产业链热力地图:山东和广东分布最集中

从我国新能源汽车产业链企业区域分布来看,新能源汽车产业产业链企业主要分布在山东、广东、江苏等沿海地区,在湖南、浙江、河南和四川也有企业分布,但相对而言企业分布较少。

从新能源汽车整车制造企业分布情况来看,广东和上海代表性企业较多,同时,北京、安徽、重庆、河北代表性企业也相对较多,如北汽蓝谷、江淮汽车、长安汽车等。

新能源汽车产业园区分布图:山东最多

目前,我国规模以上的新能源汽车产业园区共有59个,主要分布在山东、江西、广东、湖北等省份,其中山东省共有12个。

新能源汽车产业代表性企业产能/产量情况

目前,布局了新能源汽车原材料——电解液、正极材料、负极材料和隔膜的代表性企业有当升科技、杉杉股份、璞泰来、沧州明珠等;布局了新能源汽车零部件——电池、电机、电控的企业有正海磁材、方正电机、万向钱潮、蓝海华腾等;布局了新能源汽车整车制造的龙头企业为比亚迪和上汽集团。新能源汽车产业链上的产能/产量强开如下:

新能源产业代表性企业最新投资动向

2020年以来,新能源汽车产业代表性企业的投资动向主要包括建设子公司、扩建产能等。具体的新能源汽车产业代表性企业最新投资动向如下:

—— 以上数据参考前瞻产业研究院《中国新能源汽车行业市场前瞻与投资战略规划分析报告》

目录1、2021年国内乘用车及新能源乘用车市场整体情况1.1 乘用车销量终止三年连跌,新能源渗透率达14.84%1.2 燃油乘用车和新能源乘用车的月度增速持续分化1.3 12月新能源乘用车月零售渗透率创历史新高1.4 新能源乘用车中纯电动和插电混动的比例持续稳定2、2021年新能源乘用车市场中厂商及车型表现2.1 <a href="/sgmw-1010/6178?tag=article-web" title="宏光MINIEV" target="_blank">宏光MINIEV(参数|)、<a href="/tesla-2068/6393?tag=article-web" title="Model Y" target="_blank">Model Y(参数|)和<a href="/byd-2007/6032?tag=article-web" title="秦" target="_blank">秦(参数|)PLUS新能源车型前三2.3 不同价格区间的车型竞争程度差异较大2.4 2021年销量TOP30车型的增速和价格分布3、自主品牌新能源汽车业务3.1 造车新势力3.2 三大民营车企3.3 六大国有汽车集团研究背景

随着全球新能源产业高速发展和技术成熟,2021年内中国新能源乘用车的单月销售渗透率突破20%,乘用车的电动化趋势正在逐渐明朗。

凯联产业研究院为及时、快速、有效的追踪乘用车电动化的节奏,并理解车企在车型、价格、功能上的布局和选择,将在中汽协、乘联会等官方权威数据的基础上,结合易车APP车型销量、价格、功能(智能化)的数据收集,以月度时间维度推出新能源乘用车持续跟踪报告。

本次将结合2021年12月和2021全年新能源乘用车市场表现数据做观察和总结。

1、2021年国内乘用车及新能源乘用车市场整体情况

1.1 乘用车年度销量终止三年连跌,新能源年度渗透率达14.84%

2021全年国内乘用车零售量总量为2014.6万辆,较2020年的1928.8万辆增长4.3%,结束了自2018年以来的三连跌。其中新能源乘用车全年零售量为298.9万辆,较2020年的110.9万辆增长169.1%。新能源乘用车的年度渗透率进一步提升到了14.84%,较2020年提升了9个百分点。

截止2021年底,我国乘用车保有量为2.97亿辆,新能源汽车保有量达784万辆,占汽车总量的2.64%,与上年相比增长59.25%。

1.2 燃油乘用车和新能源乘用车的月度增速持续分化

2021年全年的乘用车月度零售数据在1-5月份为正增长,6-11月份出现了明显的同比负增长,其中最大的单月同比降幅-17.3%出现在9月份。12月单月销量为210.5万辆,同比降幅收窄至-8%。燃油乘用车和新能源乘用车的月度增速分化是2021年重要的现象。

分燃油车和新能源车的细项来看,乘用车销量的疲软主要来源于2021年4月份以后的燃油乘用车销量与历史相比持续下降,同比增速始终维持在-15%以上,最大同比降幅出现在9月,达-30.7%。而新能源乘用车的同比增幅全年维持在100%以上,为全年乘用车销量的同比正增长做主要贡献。

1.3 12月新能源乘用车月零售渗透率创历史新高,达22.6%

近19个月新能源乘用车的渗透率逐渐走高,自2020年6月份单月渗透突破5%,2021年3月单月渗透率突破10%,9月突破20%以来,月度渗透率持续向更高水平增长。

1.4 新能源乘用车中纯电动和插电混动的比例持续稳定在8比2

12月纯电动乘用车零售量为39.2万辆,插电混动乘用车零售量为8.3万辆,从近12个月的对比表现来看,纯电动占新能源乘用车市场80%,插电混动占20%的市场格局较为稳定。

2、新能源乘用车市场表现

2.1 <a href="/oula1/5698?tag=article-web" title="黑猫" target="_blank">黑猫(参数|)、奔腾<a href="/besturn-2047/6477?tag=article-web" title="NAT" target="_blank">NAT(参数|)的增速表现较为亮眼。

2.3 不同价格区间的车型竞争激烈程度差异较大,15-20万区间竞争最为明显对新能源乘用车销量分价格区间来看,20-30万区间的销售整体落后于10万以下、10-20万以及30万以上的区间。

5万元以下区间几乎是宏光MINIEV的天下;5-10万区间的前三名比较均衡,小蚂蚁、奔奔E-Star、欧拉黑猫销量均在6万辆以上;10-15万价格区间内秦PLUS新能源销量优势较为明显,同时第三位也是比亚迪旗下的<a class="hidden" href="/yuanev/" title="元新能源" data-keyType=

今天关于“新能源汽车行业分析报告”的讲解就到这里了。希望大家能够更深入地了解这个主题,并从我的回答中找到需要的信息。如果您有任何问题或需要进一步的信息,请随时告诉我。